Plan de financement

Le plan de financement est un document financier qui détaille l’utilisation des fonds nécessaires pour lancer un projet.

Qu’est ce que le plan de financement ?

Un plan financier est un document qui détaille la situation financière actuelle d’une entreprise et ses objectifs monétaires à court et à long terme. C’est un tableau complet des finances actuelles de l’entreprise, de ses objectifs et des stratégies qu’elle a mises en place pour atteindre ces objectifs. Le plan de financement est un processus continu qui examine l’ensemble de la situation financière afin d’élaborer des stratégies pour atteindre les objectifs fixés à court et à long terme. Il comprend généralement les prévisions de ventes de l’entreprise, les projections de flux de trésorerie, les dépenses prévues, les principaux indicateurs financiers, etc. Il sert à planifier et à sécuriser les ressources financières nécessaires pour atteindre les objectifs fixés. C’est un document nécessaire au lancement de l’activité.

Quelle durée pour le plan de financement ?

La durée du plan de financement dépend de la nature du projet, mais elle s’étend généralement sur trois à cinq ans. Cette période permet de prévoir les besoins en trésorerie à moyen terme et d’ajuster les stratégies financières en conséquence. Un plan de financement de trois ans est souvent suffisant pour des projets moins complexes, tandis que cinq ans offrent une vision plus complète pour des investissements importants. Il est crucial de réévaluer régulièrement ce plan avec l’aide d’experts-comptables afin de s’adapter aux évolutions du marché et aux performances réelles de l’entreprise.

Comment se présente-t-il ?

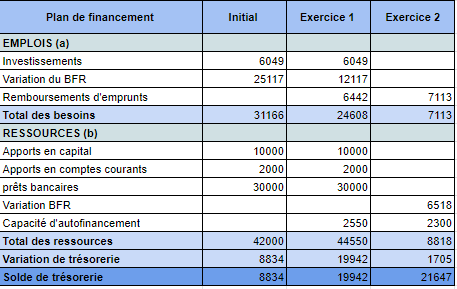

Un plan de financement se présente comme une cartographie détaillée des ressources et des dépenses prévues pour une entreprise sur une période donnée. Il détaille les sources de financement disponibles, telles que les prêts, les investissements en capitaux propres ou les subventions, ainsi que leur répartition dans les différentes phases du projet. En parallèle, il spécifie les dépenses envisagées pour chaque aspect du projet, incluant les coûts opérationnels, les investissements en équipement, et autres frais prévus. Ce document crucial permet aux gestionnaires et aux investisseurs de comprendre la viabilité financière du projet et d’évaluer sa capacité à générer des revenus et à atteindre ses objectifs stratégiques.

Quel est le rôle d’un plan de financement ?

Le plan de financement permet d’identifier les besoins en capitaux nécessaires pour lancer et développer un projet ou une entreprise. Cela inclut les investissements initiaux, les besoins en fonds de roulement, et les dépenses opérationnelles. Avec une vision claire des besoins financiers et des flux de trésorerie, les dirigeants peuvent prendre des décisions stratégiques éclairées sur les investissements, la gestion des coûts, et les priorités de développement. De plus, on peut identifier les partenaires financiers à mobiliser. Bien que vous ne puissiez pas garantir que tout se déroulera exactement comme prévu, cet exercice vous prépare à ce qui vous attend. Le plan de financement doit tenir compte de certaines dépenses d’assurance de l’entreprise, des pertes dues à des inefficacités risquées et, éventuellement, mettre des ressources de côté pour faire face à des dépenses inattendues.

Comment construire un plan de financement ?

Construire un plan de financement est une étape cruciale pour assurer la viabilité financière de tout projet, qu’il s’agisse de la création d’entreprise, d’agrandir une activité existante ou de mener à bien un projet personnel. Un plan de financement bien structuré permet non seulement de définir les besoins de financement mais aussi de rassurer les investisseurs et les partenaires potentiels. Voici les étapes clés pour élaborer un plan de financement efficace. Il faut commencer tout d’abord par évaluer les besoins de financement et lister toutes les dépenses telles que les coûts de production, les équipements, les frais administratifs, etc. Il faut établir un plan de financement initial qui prend en compte toutes les immobilisations corporelles et incorporelles nécessaires. Cette estimation est importante pour éviter les surprises financières. Ensuite, établir des prévisions afin d’anticiper les flux de trésorerie entrants et sortants, cela aide à planifier les besoins à court terme et à long terme. Ensuite, il est important de calculer le besoin en fonds de roulement (BFR), qui représente les ressources nécessaires pour couvrir le décalage entre les dépenses et les recettes. Un BFR mal évalué peut rapidement mettre en péril la trésorerie de l’entreprise. Le plan de financement prévisionnel doit également intégrer les prêts bancaires. Un compte courant d’associés peut être utilisé pour gérer les flux de trésorerie entre les associés et l’entreprise.

Quelles précautions pour son plan de financement ?

Lors de l’élaboration du plan de financement, plusieurs éléments doivent être pris en compte pour assurer la viabilité et la solidité financière de l’entreprise. La première étape cruciale est d’évaluer avec précision les coûts nécessaires, incluant les coûts initiaux, les coûts d’exploitation et les coûts imprévus. Cette évaluation doit être minutieuse pour éviter toute mauvaise surprise future. Il est également essentiel de préparer des projections financières réalistes, incluant un plan de trésorerie sur plusieurs années, afin de prévoir les flux de liquidités et de garantir que l’entreprise peut couvrir ses dépenses à tout moment.

Un plan de financement initial doit intégrer un bon équilibre entre les apports en capital (fonds propres) et les financements externes tels que les prêts et les subventions. Les apports en compte courant et le capital social doivent être soigneusement planifiés et documentés pour montrer l’engagement des fondateurs et renforcer la confiance des investisseurs et des prêteurs. Les apports effectués par les fondateurs ou les investisseurs doivent être clairement indiqués dans le plan financier du business plan pour montrer la solidité de la structure financière de l’entreprise.

Il est également important d’inclure les immobilisations incorporelles, telles que les brevets, les licences et les marques, dans le plan de financement. Ces actifs peuvent avoir une valeur significative et peuvent être utilisés comme garanties pour obtenir des financements supplémentaires.

En résumé, un plan de financement bien élaboré doit être détaillé et réaliste, intégrant des prévisions financières précises, un équilibre entre les différentes sources de financement, et une analyse approfondie des risques potentiels. Cela garantit non seulement la stabilité financière de l’entreprise à court terme mais aussi sa croissance à long terme.